O que são Opções?

Uma Opção é um contrato de direito sobre determinado ativo. As opções são um tipo de derivativo que dá o direito, mas não a obrigação, de comprar ou vender um ativo em uma determinada data a um determinado preço.

Características gerais das opções

As opções são classificadas como derivativos do mercado financeiro, isto é, seu preço deriva de variáveis de um ativo objetivo, também chamado de ativo subjacente. As características das opções são atreladas ao ativo ao qual se refere e, portanto, seu preço acaba derivando das variações do ativo objeto.

São características que devem ser especificadas na opção: tipo de direito, ativo objeto, vencimento e exercício.

Tipo de Direito

São dois os tipos de direito:

- Direito de compra: também chamada de call, a opção de compra dá o direito, mas não a obrigação, de comprar um ativo. O investidor que vende uma call tem a obrigação de vender o ativo do qual vendeu a opção;

- Direito de venda: também chamada de put, a opção de venda dá o direito, mas não a obrigação, de vender um ativo. O investidor que vende uma put tem a obrigação de comprar o ativo do qual vendeu a opção.

Ativo Objeto

Opções são contratos tipicamente utilizados para instrumentos financeiros como ações, moedas, índices e futuros.

As opções de ações no Brasil são os mais populares entre os investidores, mais particularmente as de compra. As opções de venda praticamente não têm liquidez, apesar de ganhar cada vez mais adeptos atualmente.

As opções de moedas, de juros e de índice são negociadas na BM&F assim como os contratos futuros. São negociadas por terem a vantagem de não obrigar o seu detentor a exercer o direito caso os preços de mercado estejam mais favoráveis.

No caso de opções sobre futuros, o detentor da opção tem o direito, no vencimento, sobre um contrato com vencimento no futuro, ou seja, posterior ao vencimento da opção.

Vencimento

São dois os principais tipos de exercício no mercado brasileiro: tipo europeu e tipo americano.

As opções do tipo americano podem ser exercidas até o dia do vencimento. Apesar de normalmente ser matematicamente inviável exercer antes do vencimento, as opções americanas podem ter a utilidade de serem exercidas antes por questões operacionais para o investidor.

As opções do tipo europeu só podem ser exercidas no dia do vencimento. Esse tipo de opção pode ser particularmente útil quando a estratégia do investidor depende de um evento que ocorrerá exclusivamente no dia do vencimento da opção, fazendo com que a compra de uma opção desse tipo seja mais “barata” do que a do tipo americano.

A prática mostra que no Brasil são mais negociadas as opções do tipo americano para as opções de ações. Opções de dólar na BM&F possuem bastante negociação ao estilo europeu, por conta das operações das empresas que acabam por montar uma estrutura de hedge, com opções para fluxos previstos em determinadas datas futuras.

Para atender os diferentes tipos de interesses de investidores, a bolsa mantém várias séries de vencimentos abertas para negociação, nos mais diversos intervalos, normalmente meses.

Exercício

As opções normalmente possuem um preço de exercício predeterminado. No caso de uma determinada série para um dado vencimento, normalmente a bolsa habilita a negociação em vários preços (também chamados de strikes) para direito. Assim, os investidores podem adequar suas estratégias para um determinado vencimento, escolhendo o preço de exercício que dá o melhor resultado para sua estratégia naquele mês de vencimento.

As condições de exercício também são determinadas pela bolsa, como horários antes e durante o dia do vencimento, e forma de liquidação e pagamento.

Opções de ações no Brasil

Formação do Código

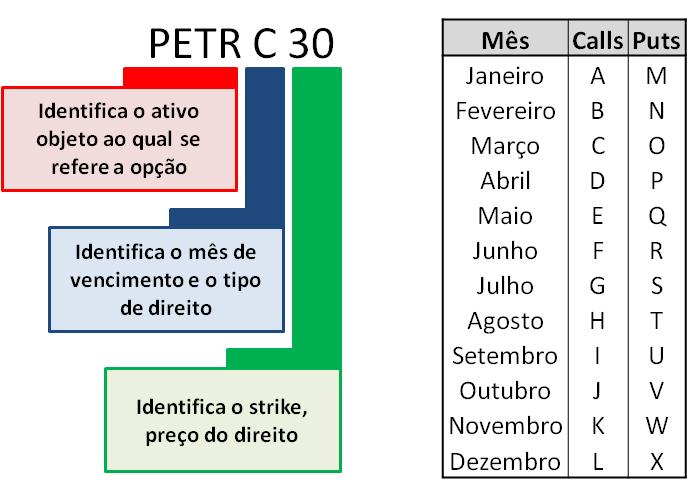

Os códigos de opções de ações são formados por três partes:

- Ativo objeto: as quatro primeiras letras identificam a empresa ativo adjacente. As opções de ações atualmente mais negociadas são de PETR4, VALE5, BMVF3 e OGXP3;

- Letra do vencimento: identifica o tipo de opção. Letras de A a L, opções de compra vencendo em ordem alfabética de acordo com os doze meses do ano. Letras de M a X, opções de venda vencendo em ordem alfabética de acordo com os doze meses do ano;

- Preço de direito: indica o preço de direito, também chamado de strike, da opção.

Os strikes abertos para negociação são definidos pela bolsa de forma a facilitar a negociação padronizada, mas o investidor pode pedir junto à corretora que um novo strike de qualquer série seja aberto, se houver a necessidade de negociação.

Nas opções de compra, as séries de maior liquidez são do tipo americano; nas de venda, são as européias.

Quando da ocorrência de proventos nas ações com opções negociadas, os strikes das opções são ajustados no valor do provento. Exemplo: uma opção com exercício em 40 reais, cujo ativo objeto paga um dividendo de R$ 0,50 aos seus acionistas, tem o preço de exercício ajustado para 39,50.

A imagem abaixo ilustra visualmente a composição do código de uma opção de ação na BOVESPA e a tabela com os códigos para vencimentos:

Vencimento

No Brasil, as opções de ações vencem na terceira segunda feira de cada mês. O mês de fevereiro pode sofrer alterações caso a terceira segunda feira fique muito distante do vencimento em janeiro.

Até o dia do vencimento, o exercício de uma série pode ser feito em até uma hora antes do fechamento do pregão. No dia do vencimento, há um horário no começo do pregão para bloqueio (vendedores recomprarem posições vendidas e compradores venderem suas opções compradas), e outro horário específico para exercício da série que está vencendo.

O horário para bloqueio e/ou exercício com horário regular da bolsa:

- Dias anteriores ao vencimento: exercício somente das 10h às 16h;

- Dia do vencimento: bloqueio das 10h às 11h30 e apenas exercícios da série vincenda das 11h30 às 13h.

O horário para bloqueio e/ou exercício com horário de verão da bolsa:

- Dias anteriores ao vencimento: exercício somente das 11h às 17h;

- Dia do vencimento: bloqueio das 11h às 12h30 e apenas exercícios da série vincenda das 12h30 às 14h.

Lote de Negociação

As opções são negociadas em lote padrão de 100 opções e não existe mercado fracionário de opções de ações.

Precificação de opções

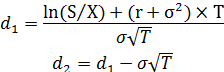

A precificação de opções pode ser dada através de vários modelos de cálculo do preço das opções. Atualmente o modelo mais utilizado é o modelo Black&Scholes, criado em 1973 por Fischer Black, Myron Scholes e com a contribuição de Robert C. Merton.

A precificação de opções pelo modelo Black&Scholes faz algumas suposições para que o preço de uma opção seja calculada:

- É possível emprestar e tomar emprestado a uma taxa livre de risco;

- O preço do papel segue um movimento aleatório, o que implica uma distribuição lognormal de retornos no futuro;

- Não há custos de transação.

O modelo de Black&Scholes usa como variáveis para seu cálculo:

- O preço atual do ativo objeto;

- O preço de exercício da opção analisada;

- O prazo para o vencimento da opção;

- A taxa de juros livre de risco para o período;

- A volatilidade esperada da opção;

A fórmula para o preço das opções é dada por:

Onde:

Onde:

S = preço atual do ativo objeto;

K = preço de exercício da opção;

r = taxa de juros livre de risco;

T = tempo expresso em anos;

e = número de Euler (lê-se óilar), aproximadamente 2,718281;

N(d1) = função normal acumulada no ponto d1;

N(d2) = função normal acumulada no ponto d2;

σ = volatilidade esperada da opção.

A fórmula acima não considera um eventual pagamento de proventos, como dividendos, que deve ser descontado do preço de exercício K.

A volatilidade histórica do papel pode ser utilizada para calcular o preço das opções, mas não é a maneira mais adequada para este objetivo, uma vez que o preço das opções leva em consideração a volatilidade esperada de um papel, e não a volatilidade do que se já passou. Se houverem dados de negociação para as opções de um ativo objeto, é possível extrair a volatilidade das opções negociadas através do preço atual das opções, o que chamamos de volatilidade implícita.

A soma das volatilidades implícitas de todas as opções negociadas, ponderadas por negociação dá a volatilidade esperada para o papel. Essa volatilidade implícita varia de opção para opção, fazendo com que o gráfico dos valores das volatilidades esperadas forme um gráfico tipicamente conhecido como “smile” de volatilidade.

Estratégias com opções

Compra e Venda Seca

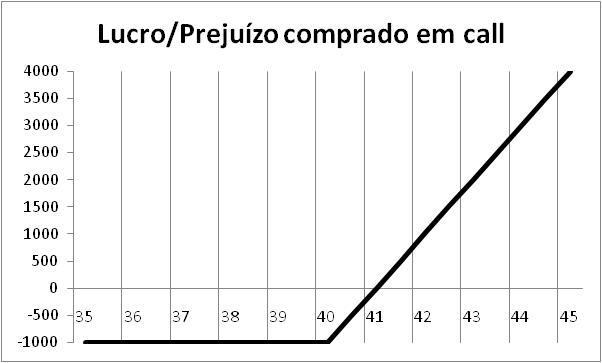

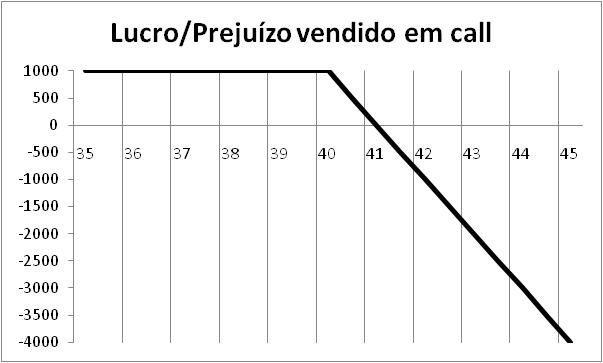

As estratégias de compra e venda seca são operações direcionais onde o investidor compra ou vende uma opção ao invés do ativo objeto. O objetivo desta estratégia é de obter um ganho maior com a opção do que se fosse apenas com o ativo objeto.

O investidor que aposta na alta da ação, pode comprar opções desta ação. O investidor que aposta na baixa desta ação, pode vender opções de compra desta ação.

Exemplo: compra de 1000 opções ao custo unitário de R$ 1,00 com exercício em R$ 40,00. O gráfico abaixo demonstra o desempenho do resultado da estratégia de compra de uma opção de compra em função do preço da ação:

A obtenção de lucro consiste em, comprar opção, exercer se for lucrativo para o investidor e em seguida, vender o ativo objeto. Com o ativo objeto a 40 reais o exercício não vale a pena. A partir de 41 reais de preço no ativo objeto, o investidor sai do mercado sem lucro ou prejuízo, pois ganha 1000 reais no exercício que apenas paga a compra da opção. Acima disso, o lucro começa a crescer.

Exemplo: venda de 2000 opções ao custo unitário de R$ 1,00 com exercício em R$ 40,00. O gráfico abaixo demonstra o desempenho do resultado da estratégia de venda de uma opção de compra em função do preço da ação:

A obtenção de lucro consiste em vender opção, embolsar o prêmio se a opção virar pó ou ser exercido precisando o que exigira a compra do ativo objeto. Com o ativo objeto a 40 reais o exercício não vale a pena e o vendedor de call lucra o prêmio. A partir de 41 reais de preço no ativo objeto, o investidor sai do mercado sem lucro ou prejuízo, pois ganha 1000 reais do prêmio, mas paga a diferença entre ser exercido e ter de comprar o ativo objeto no mercado. Acima desse preço a diferença aumenta, e conseqüentemente o prejuízo.

As compras secas exigem do investidor um desembolso para o pagamento do prêmio, que é o prejuízo máximo possível, fazendo com que a operação não traga um risco além do patrimônio investido.

As vendas secas geram um caixa para o investidor pelo recebimento do prêmio, e é uma operação com prejuízo ilimitado. Por este motivo, é comum ter que oferecer garantias para que o investidor possa efetuar a venda da opção, no caso, a mesma quantidade em ações da opção vendida.

Travas de opções

Uma trava consiste em montar uma posição vendida e uma comprada no mesmo tipo de opção (call ou put). São dois os tipos de travas: travas de alta e travas de baixa.

A trava de alta é uma estratégia direcional que aposta na alta do ativo objeto. É estruturada através da compra de uma opção de compra com determinado strike e com a venda de uma opção de compra da mesma série e com strike acima do anterior.

Essa estrutura faz com que o investidor tenha seu resultado máximo de lucro ou perda pré-determinado, ou seja, travado, daí deriva seu nome. A trava restringe o lucro máximo no strike da posição vendida e restringe o prejuízo máximo no strike da opção comprada.

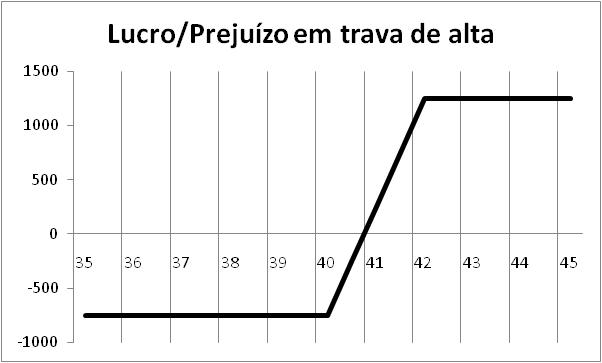

Exemplo: compra de 1000 opções ao custo unitário de R$ 1,00 com exercício em R$ 40,00 e venda de 1000 opções ao custo unitário de R$ 0,25 com exercício em R$ 42,00. O gráfico abaixo demonstra o desempenho do resultado da trava de alta em função do preço da ação:

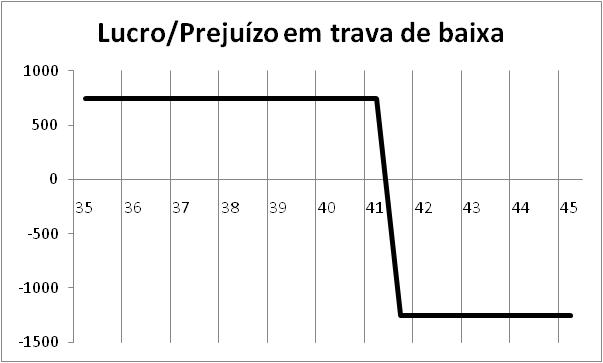

A trava de baixa é uma estratégia direcional que aposta na baixa do ativo objeto. É estruturada através da compra de uma opção de compra com determinado strike e com a venda de uma opção de compra da mesma série e com strike abaixo do anterior.

Essa estrutura faz com que o investidor tenha seu resultado máximo de lucro ou perda pré-determinado, ou seja, travado, daí deriva seu nome. A trava restringe o lucro máximo no strike da posição vendida e restringe o prejuízo máximo no strike da opção comprada.

Exemplo: compra de 1000 opções ao custo unitário de R$ 0,25 com exercício em R$ 40,00 e venda de 1000 opções ao custo unitário de R$ 1,00 com exercício em R$ 38,00. O gráfico abaixo demonstra o desempenho do resultado da trava de baixa em função do preço da ação:

Borboleta de opções

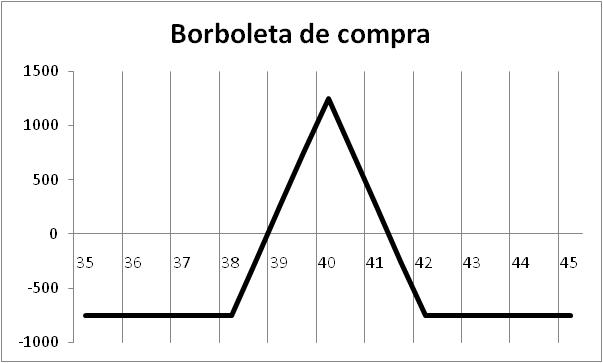

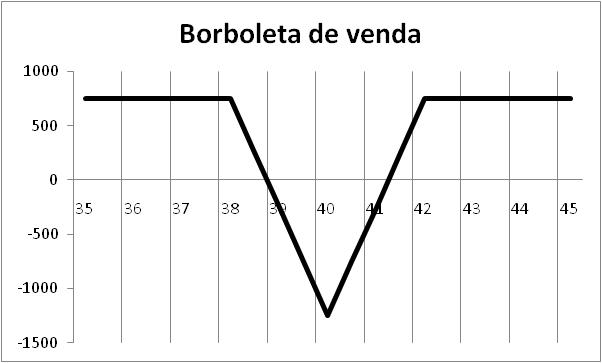

Uma borboleta de opções consiste em montar uma posição vendida e duas compradas ou uma comprada e duas vendidas no mesmo tipo de opção (call ou put). São dois os tipos de borboletas: a borboleta de compra e a borboleta de venda.

A borboleta de compra é uma estratégia direcional que aposta em um determinado preço do ativo objeto. É estruturada através da venda de uma opção de compra com determinado strike, e com a compra de uma opção de compra da mesma série e com strike acima da opção vendida, na metade de sua quantidade, e na compra de uma opção de compra da mesma série abaixo da opção vendida, na metade de sua quantidade.

A estrutura de duas travas em conjunto faz com que o investidor tenha seu resultado máximo de lucro ou perda pré-determinado. A borboleta restringe o lucro máximo no strike da opção vendida e restringe o prejuízo máximo no strike das opções compradas.

Exemplo: venda de 2000 opções ao custo unitário de R$ 1,00 com exercício em R$ 40,00, compra de 1000 opções ao custo unitário de R$ 0,25 com exercício em R$ 42,00 e compra de 1000 opções ao custo unitário de R$ 2,50 com exercício em R$ 38,00. O gráfico abaixo demonstra o desempenho do resultado da borboleta de alta em função do preço da ação:

A borboleta de venda é uma estratégia direcional que aposta em uma determinada fuga de preço do ativo objeto. É estruturada através da compra de uma opção de compra com determinado strike, e com a venda de uma opção de compra da mesma série e com strike acima da opção comprada, na metade de sua quantidade, e na venda de uma opção de compra da mesma série, abaixo da opção comprada, na metade de sua quantidade.

A estrutura de duas travas em conjunto faz com que o investidor tenha seu resultado máximo de lucro ou perda pré-determinado. A borboleta restringe o lucro máximo no strike das opções vendidas e restringe o prejuízo máximo no strike da opção comprada.

Exemplo: compra de 2000 opções ao custo unitário de R$ 1,00 com exercício em R$ 40,00, venda de 1000 opções ao custo unitário de R$ 0,25 com exercício em R$ 42,00 e venda de 1000 opções ao custo unitário de R$ 2,50 com exercício em R$ 38,00. O gráfico abaixo demonstra o desempenho do resultado da borboleta de venda em função do preço da ação:

As estratégias descritas também podem ser executadas com opções de venda (puts) ou ainda em combinação com as calls, gerando gráficos opostos (no caso de usar opções de venda) ou ainda novos formatos de gráfico, ao combinar calls e puts.